-Метки

-Цитатник

О первом дальнем плавании парусно-моторных шхун ...

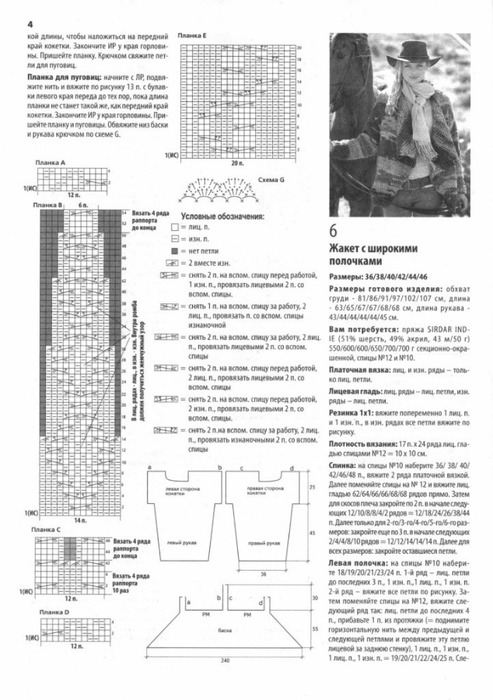

ВЯЗАНЫЕ КОФТОЧКИ 50-Х - (0)Вязаные кофточки 50-х. Вязаные ретро кофточки из ириса. ...

Носки спицами Мышки. Жаккард без протяжек. Мастер Класс. - (0)Носки спицами Мышки. Жаккард без протяжек. Мастер Класс. Рукоделия от Оксаны В этом видео покажу...

Снег идет, снег идет, снег идет, и всё в смятеньи... - (0)Снег идет, снег идет, снег идет, и всё в смятеньи... ...Снег идет, снег идет, Снег идет, и всё в...

✨ СЕМЬ КЛАССИЧЕСКИХ МЕЛОДИЙ ДЛЯ УТРЕННЕГО ПРОБУЖДЕНИЯ - (0)✨ Семь классических мелодий для утреннего пробуждения Тёмным ноябрьским...

-Рубрики

- хобби (634)

- авто (589)

- Королевская семья Великобритании (77)

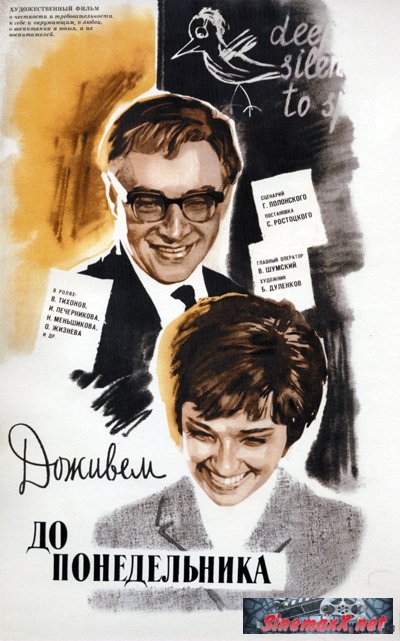

- кинозал (75)

- головоломки (46)

- куклы (30)

- бумажные (15)

- разные (11)

- антикварные (3)

- антиквариат (12)

- царская Россия (1)

- братья наши меньшие (355)

- видео (1439)

- всякая_всячина (17175)

- вышивка (1283)

- вязание (1689)

- головоломки (46)

- здоровье (377)

- искусство (1603)

- история (588)

- Компьютерная грамотность (61)

- котики и не только (37)

- Литературная гостиная (1)

- Месоамерика (70)

- мистика, непознанное (33)

- Мода (604)

- мои цветы (19)

- музыка (350)

- Новости Дня (4889)

- обои для рабочего стола (66)

- питомник сибирских кошек Метелица-Ник (35)

- праздничное рукоделие (121)

- природа (195)

- проблемы личности (13)

- психология отношений (110)

- психология отношений (100)

- путешествия (250)

- Рецепты (440)

- рукоделие (4936)

- Сад - огород (185)

- самые интересные игры (1033)

- системно-векторная психология (81)

- СССР (79)

- Тайна Уэлльского замка (4)

- фотографии (679)

- цветоводство (128)

- шитье (240)

- юмор (56)

-Ссылки

-Новости

-Музыка

- воспоминания

- Слушали: 1494 Комментарии: 2

- Carolina County Ball

- Слушали: 170 Комментарии: 0

-Видео

- Моя "баландинка" пытается играти)

- Смотрели: 134 (6)

- Прикольный флэш-концерт

- Смотрели: 8 (0)

-Я - фотограф

Клуб по интересам – Хонда

-

пїЅпїЅпїЅпїЅпїЅпїЅпїЅпїЅ пїЅпїЅпїЅпїЅпїЅ пїЅ пїЅпїЅпїЅпїЅ пїЅпїЅпїЅпїЅпїЅпїЅ

В© пїЅпїЅпїЅпїЅпїЅпїЅпїЅпїЅпїЅпїЅпїЅ

-Поиск по дневнику

-Подписка по e-mail

-Интересы

-Друзья

-Постоянные читатели

-Сообщества

-Статистика

СпасибоВсем.ру - социальный сервис-сайт отзывов

игры – новые, старые, самые разные

|

||||||||||||

Встречайте автомобиль дня - VOLKSWAGEN Beetle |

Метки: авто |

Авто – багги - дагги… |

Посмотрите на фото. Правда, оригинальная машинка? Мне такую доводится видеть каждую зиму – наши, можно сказть, соседи, как только лед сковывает реку, устраивают на багги гонки по замерзшей реке… С ревом, скоростью и веселым гиканьем). Между прочим, наблюдать за этими «катаньями» очень интересно).

Ну, а вот кто из вас, мои читатели, знает, откуда же «пошли» багги? Какова их история? Так вот – я нашла массу интереснейшей информации на эту тему - Создание багги. Как это было?. Причем не просто исторические факты, но и множество самых разных материалов про багги. И, кстати, в Советском Союзе их тоже можно было увидеть). Но… подробностей не выдаю – читайте все в статье, что скрыта за интересной ссылкой).

А нынче, нынче-то… Не просто любые материалы об этих удивительных машинках, но даже самый настоящий багги-клуб есть… и каждый, кто не мыслит своей жизни без этой оригинальной машины, может смело присоединяться к тем, кто знает много, готов поделиться информацией…

Да и мне самой интересно… По-моему, был у меня небольшой фоторепортаж об эти автомобильчиках… А теперь вот еще и ссылка имеется…

Ну, а сейчас гляну и видеоролик – чтоб уж совсем интересно стало).

Багги – это не просто авто. Это – воплощение мечты).

Метки: Авто – багги - дагги… |

Такая понятная проблема… |

Метки: полезные ссылки |

Как бы то ни было, а жить надо |

И не просто жить, а стараться сохранять и поддерживать свое здоровье.

Вот, например, моя добрая знакомая выдерживает напряженный московский ритм только благодаря занятиям спортом.сто три раза в неделю, несмотря ни на настроение, ни на дождь и слякоть и прочие неприятности, упорно ходит заниматься в спортивный клуб. И так – уже два с лишним года. Говорит, что очень помогает. Тонус общий повышает, да и силы хорошо восстанавливает. А клуб у нее – один из целой сети, тот самый старт7, в котором предусмотрена масса возможностей просто нормально отдохнуть. И бассейн есть, и возможность заниматься с инструктором (что, кстати, очень полезно для начинающих – чтобы силы свои правильно рассчитать)… Знакомая в свое время именно так и начинала. А теперь – у нее своя программа, которая ее и «держит» в норме, и танцами она занимается все там же, в старт7, и друзей нашла интересных…

В общем, в наше время такой отдых просто необходим. И особенно тем, у кого нет возможности выйти вечером к речке, а в выходные сходить в ближайший лес за грибами… И там, и там – здоровье. И жителям мегаполисов намного сложнее поддерживать свое здоровье, нежели тем, кто живет в глубинке…

Впрочем, будь старт7 в нашем городе, я бы тоже с удовольствием купила абонемент – от компьютера устаешь очень сильно… И порой просто хочется ощутить каждую клеточку своего тела, удовлетворенно понимая, что оно тебе подчиняется великолепно – здоровое, крепкое, сильное, красивое…. Это мои воспоминания о годах в танцевальной школе…

Как все-таки здорово, когда можно не просто отдохнуть, а классно провести время. В спорте. В танце…

Метки: Как бы то ни было а жить надо |

Разговоры вокруг денег, или как сделать много денег из ничего |

Вообще-то, в наше время, когда один кризис сменяет другой, а государство уверяет народ, что бедных в нашей стране больше нет, практически каждый озабочен тем, чтобы выжить. Кто-то больше, кто-то меньше, но всем хочется более-менее нормально питаться и кормить-одевать детей. Затем – выплаты в ЖКХ, что-то из одежды купить себе… Понятно, что это не каждый второй гражданин России, но бедность у нас есть. И каждый пытается заработать – здесь, там, еще где-то…

Ну, а для тех, кто является счастливым владельцам компьютера и подключен к Всемирной Паутине, существует множество хороших (и не очень) возможностей) дополнительного либо основного (кому – как) заработка. И, конечно, самые разные ресурсы на тему «как заработать». Например, http://lovedengi.com/ - сайт, на котором собрана масса статей по данной теме. И, скажу я вам, весьма интересных. Надо просто сесть, выделить энное количество времени и читать, читать, обдумывать прочитанное и реализовывать подходящие лично вам проекты.

Вот, к примеру, очень познавательная статья под интригующим названием Сделать много денег из ничего легко. А вот как этого добиться – смотрим в материале… Ну, а я поставлю сайт в закладки… Пригодится наверняка…

Метки: Разговоры вокруг денег или как сделать много денег из ничего |

Отдай триллион! |

В следующем году коллекторы рассчитывают собрать с граждан триллион рублей: помимо банковских долгов они нацелились на долги населения сотовым операторам и ЖКХ. И хотя законодательная база под этим бизнесом остается зыбкой, такой большой куш прельщает новых крупных игроков.

Около полугода назад Елена Самойлова купила SIM-карту сотового оператора МТС с прямым московским номером. Спустя несколько месяцев, когда все деловые партнеры уже усвоили этот номер как рабочий телефон Елены, ей позвонили из банка. Сотрудник отдела по работе с задолженностью сообщил, что данный номер числится за должником, не расплатившимся с кредитной организацией по своим обязательствам. Узнав от Елены о том, что номер принадлежит теперь новому владельцу, из банка звонить перестали. Зато еще через месяц пошли бесконечные ночные звонки из коллекторского агентства БКБ "Руссколлектор". Коллекторы требовали вернуть деньги или найти контакты предыдущего владельца SIM-карты. Женщине обещали, что "отстанут лишь в том случае, если она приедет в офис коллекторов со всеми документами, подтверждающими ее непричастность к разыскиваемому должнику". Узнав, что защитой граждан от злобных коллекторов занимается Роспотребнадзор, Елена обратилась в ведомство Геннадия Онищенко. Там ей поведали о других вопиющих случаях: как коллекторы угрожают избиениями детям должников, приходят в школу и в присутствии одноклассников рассказывают детям, как мама и папа нехорошо себя ведут, по телефону включают похоронную музыку — и прочие страшные истории, с которыми ведомство готово обращаться в суд. Но в случае Елены, как выяснилось, судебная перспектива не просматривается. "Поскольку правовой статус коллектора пока еще не определен, с точки зрения закона он должен рассматриваться как лицо, не имеющее прав на взыскание задолженности. В данном случае телефонные звонки с требованием об уплате определенной суммы при отсутствии законных оснований можно расценивать как вымогательство. Однако стоит обратить внимание, что вымогательство подразумевает угрозы применения насилия или распространения позорящих сведений, и статья 163 Уголовного кодекса РФ будет применяться только при наличии угроз",— комментирует Андрей Пушкин, управляющий партнер юридической компании Tenzor Consulting Group. Для Елены единственным способом избавиться от ночных звонков оказалось действительно поехать в офис "Руссколлектора" и написать заявление о том, что она и в самом деле "не верблюд".

Большой куш

Случай Елены не исключение. Если раньше банки чаще всего передавали коллекторам портфели просрочек по агентским схемам, то в последние месяцы идет активная продажа этих портфелей коллекторам. Эти перемены связаны, в частности, с тем, что в ближайшее время истекает трехлетний срок исковой давности по большинству кредитов, ставших проблемными в острой фазе кризиса. И у банков остался единственный способ освободить балансы от просроченных кредитов — продать эти долги.

В частности, три крупнейших банка с госучастием — Сбербанк, ВТБ 24 и Банк Москвы — объявили о начале такой распродажи. Портфель одного Сбербанка и только по просрочкам малого и среднего бизнеса составляет примерно 30 млрд руб. По данным ЦБ, это больше, чем все российские банки продали долгов коллекторам в первом полугодии 2011 года, а тогда продали долгов на 24,2 млрд руб. (в 1,7 раза больше, чем годом раньше).

"Эти портфели прошли через взыскание собственными службами и коллекторскими агентствами, и сейчас банки избавляются от этой задолженности, высвобождая сформированные под эту просрочку резервы",— говорит Елена Докучаева, генеральный директор коллекторского агентства "Секвойя Кредит Консолидейшн".

А независимые коллекторские структуры, как показывает случай Елены Самойловой, ищут должников куда тщательнее, не брезгуя потревожить и посторонних, поскольку в отличие от банка списывать какую-либо задолженность не расположены.

Новые горизонты

Впрочем, банковские должники не единственный и даже не главный источник роста коллекторского бизнеса. В большей степени их аппетит разжигают злостные неплательщики за услуги ЖКХ и мобильную связь.

В мае этого года начальник отдела департамента ЖКХ Минрегиона России Евгения Сидельникова обнародовала оценки ведомства по задолженности граждан перед ЖКХ — 579 млрд руб. Это в два раза больше задолженности, накопившейся у должников банков. С точки зрения коллекторов, задолженность за услуги ЖКХ является наиболее трудной в работе, но они готовы за нее браться.

И это еще не все. Коллекторы теперь рассчитывают и на должников сотовых операторов, лизинговых компаний и интернет-провайдеров.

Александр Морозов, президент Национальной ассоциации профессиональных коллекторских агентств (НАПКА), полагает, что сейчас в работе у коллекторских агентств находится 150 млрд долгов, банковские кредиты составляют около 90% этой суммы. В следующем году благодаря росту долгов в банковском сегменте и особенно благодаря новым типам долгов рынок вырастет чуть ли не на порядок. "Думаю, что в следующем году в работу коллекторам будет передано более триллиона рублей",— рассчитывает генеральный директор коллекторского агентства "Центр ЮСБ" Александр Федоров. Поскольку половину этого триллиона составляет задолженность перед ЖКХ, расчет самих долгов россиян кажется вполне обоснованным. Но вот каким образом удастся коллекторам этот триллион выколотить — это по-прежнему загадка.

Семеро с ложкой

По случаю таких барышей на рынок коллекторских услуг выходят новые мощные игроки, которые обещают задействовать и новые способы воздействия на должников, а не ограничиваться одними телефонными угрозами.

В июле 2011 года о выводе отдельной бизнес-структуры на коллекторский рынок для работы с портфелями задолженностей объявил Альфа-банк. Новая структура называется "Сентинел Кредит Менеджмент" и готовится к работе в 70 городах России. Очевидно, что это будет крупнейшая структура на коллекторском рынке.

О масштабах этого рынка говорят следующие цифры. В НАПКА входит всего 25 компаний. Совокупная доля рынка, занимаемая ими,— около 80%, остальные 20% принадлежат почти тысяче мелких региональных агентств. "Если мы посмотрим сейчас на рынок коллекторских агентств, то окажется, что глобально это рынок компаний, состоящих из call-центров с большим штатом сотрудников. Но этот способ работы уже исчерпал себя: люди просто перестают отвечать на звонки, и к ним необходимо выезжать лично или с приставами либо обращаться в суд,— говорит Олег Коган, директор по взысканию просроченной задолженности Альфа-банка.— В нашей структуре call-центра как такового нет. Мы предоставляем услуги выездного взыскания задолженности, сопровождения исполнительного производства и сопровождения дел в суде, то есть нам по силам заниматься более поздней просрочкой".

Перспективных направлений в этой сфере деятельности подразделение Альфа-банка видит много. "Мы будем смотреть на весь спектр рынка задолженности: ЖКХ, лизинг, сотовая и стационарная связь, интернет, обычный b2b-сектор — долги юридических лиц друг перед другом,— перечисляет Олег Коган.— Нам интересны все долги. Это только вопрос себестоимости взыскания".

Выходят на российский рынок и иностранные коллекторы. Так, по данным газеты "Ъ", у Столичного коллекторского агентства появились шведские акционеры: инвестиционный фонд Mint Capital (приобрел около 24% акций) и коллекторская компания Svea Ekonomi AB (10%). В январе 2010 года о желании инвестировать в покупку проблемных розничных кредитов заявила корпорация IFC совместно с KG EOS.

Без закона

Новых игроков не пугает даже полная неразбериха в законодательном регулировании коллекторского рынка. Уже четвертый год в правительстве готовится закон "О деятельности по взысканию просроченной задолженности", но когда его примут — неизвестно. Важнее, впрочем, что уже существуют прецеденты выигранных против коллекторов судов, которые в последнее время во множестве инициирует Роспотребнадзор.

В июле 2011 года уже второй раз подтвердил незаконность действий банка, передавшего долг физлица коллектору, Высший арбитражный суд. Между двумя решениями, о которых идет речь, есть разница, но для коллектора она невелика: первое судебное разбирательство (против банка "Союз" в 2009 году) закончилось решением, гласившим, что банк не имел права передавать долг заемщика коллектору, а второе (против Росбанка) заключалось в том, что долг передавать можно, но нельзя раскрывать персональные данные заемщика.

А 29 июля арбитражный суд Санкт-Петербурга, рассматривая дело Роспотребнадзора против банка "Советский", поддержал ведомство Геннадия Онищенко, аргументировав свое решение сразу обеими формулировками.

Проблемы у коллекторов могут возникнуть и там, где они этого, возможно, и не ожидают. Например, сейчас, по сведениям газеты "Ведомости", несколько крупных игроков, работавших в разное время с Citibank, находятся под пристальным вниманием аудиторской фирмы Deloitte. Для выяснения законности действий коллекторов корпорация Citigroup была вынуждена привлечь аудитора, а сделала она это из-за несчастного случая, происшедшего в Индонезии. Несколько лет назад после общения с коллекторами Citibank умер заемщик банка. В результате судебного разбирательства по этому делу власти страны на два года запретили Citibank выпускать в стране кредитные карты, в течение года привлекать новых клиентов в сегмент премиум-банкинга и три года нанимать коллекторов. А весной этого года в Пресненском суде города Москвы рассматривался иск одного из должников Citibank, который обвиняет банк в том, что тот передал его долг компании "Центр ЮСБ".

МАРИЯ ГЛУШЕНКОВА

Источник: http://kommersant.ru/doc/1759839

Метки: Отдай триллион! |

Шикарное пальто спицами |

Метки: Шикарное пальто спицами |

Inti Raymi |

Это цитата сообщения Перуанка [Прочитать целиком + В свой цитатник или сообщество!]

Метки: Inti Raymi |

Продолжаем наш авто-понедельник |

Люблю, знвете ли, когда не просто о машинах рассказано, а хорошо сказано, полно... И технические характеристики не забыты, и все новые модели "обкатаны" и досконально рассмотрены... В общем, представляю один из моих любимых блогов на автомобильные темы...

Ну, и видео таки нашлось... Смотрим, читаем, и... мечтаем о новом авто!)

Да, с меня еще подборочка фотографий того самого v70 и видеоматериал).

1.

2.

3.

4.

5.

Метки: Продолжаем наш авто-понедельник |

Продолжаем советы первого дня недели |

Так что следующей моей полезной ссылкой станет http://rastishka.com/vospitanie-detej-v-igre/ (то бишь полезная статья о том, как полезны игры для малышей). Естественно, «Америку» я не «открываю», но для молодых родителей этот материал (как и другие, коими богат ресурс) будет очень полезен. Ведь игра игре – рознь, и лучше, если детскую энергию направить на игры познавательные и воспитательные). Так что читаем, смотрим и… «мотаем на ус»).

Метки: Продолжаем советы первого дня недели |

Россиянам лучше не манипулировать валютными средствами |

http://www.banklist.ru/news/review/news55572.aspx

|

Машина Понедельника - Chery IndiS |

Так что я, не обращая внимания на то, что «любимый» провайдер «выносит» меня из сети каждые пять минут, таки упорно лезу на любимый автосайт, дабы посмотреть и почитать фото chery indis и отзывы владельцев о нем… Интересно же… Да и для моих читателей хочется подобрать и тех же снимков хотя бы парочку, и видео на тему тест-драйв… (с видео - облом)...

Так что «через тернии – к звездам», господа-товарищи…

И вот уже автопост ставится… ставится… ставится автопост… кажись, прошел… уф… смотрим!) И читаем))).

1.

2.

Метки: Машина Понедельника - Chery IndiS |

Понедельничные темы, однако |

Понедельник – тот самый день, когда пора задуматься о положительных переменах. Например, в жизни нашей офисной, рабочей. Вроде бы и у окошечка сидишь – а душно, жарко, и рабочее настроение куда-то тихонько испарилось… Наверное, надо что-то с этим делать. Ну нельзя же так все время, ей богу!

Может быть, вентиляция офиса поможет себя комфортно почувствовать? Давайте-ка проверим… Заглянем по ссылке и посмотрим, что же нам выбрать для повышения тонуса и желания провести свой день успешно?..а и вообще, почитаем интересные материалы на тему вентиляции… Она важна не только в нашей рабочей жизни, но и в домашней… Свежий воздух и самочувствие улучшает, и настроение поднимает… В общем, отправляю всех на ликбез. Да и сама почитаю – интересно, все-таки, узнать, как же можно улучшить окружающий мир…

Метки: Понедельничные темы однако |

Без заголовка |

Прежде всего, облом в материальном плане. Как раз тогда, когда надо вносить... это самое, чтоб его, ипотеку. Не хватает. Выдали меньше, чем обещали. Ладушки, переживем.

Зато плюсы: за окном солнышко, в чашке - кофеек - уже хорошо).

Ну, и за компьютером сижу любимым.

Да и темы для постов есть, спасибо все тому же Интернету... Так что без дела не останусь).

Ну, а моим друзьям - доброе утро, добрый день!

Доброго вам понедельничка!..

1.

2.

3.

4.

|

Понедельник начинается с денег |

Вернее, с разговора о них. И с пересчета)..

Оказалось, что из катастрофически не хватает. И, вместо одной ожидаемой суммы, на руках оказалась гораздо меньшая… Печально…

Ну, это можно поправить, в общем-то… Ибо не в этом мире ничего невыполнимого – разумному человеку все по плечу…

Так что начинаем составлять план действий, и первым пунктом в нем поставим депозитные продукты. Только выбираем такое место хранения, где можно будет распоряжаться вкладом практически безо всяких ограничений. И условия хранения депозита - тоже штука важная. Чтобы была возможность выбора – от пары месяцев хранения, например.

Просто тема эта - депозитные продукты - у меня сегодня как раз в «повестку дня» попадает… Можно сказать, день начался именно с нее… Как с возможности таки несколько поправить свои денежные дела…

Метки: Понедельник начинается с денег |

Казино как соцсеть |

Прежде всего, «заглянув» в казино онлайн, хорошо бы просто познакомиться с ним поближе. Почитать, что пишут другие игроки, посмотреть, какие игры рекомендуют… Ну и, конечно, неплохо бы и для начала выбрать более привычные развлечения). Например, тот же онлайн покер. Как в свое время получилось у меня. Вдоволь наигравшись с друзьями, решила попробовать сразиться уже на другом уровне – в том самом казино… И, между прочим, не менее захватывающе, нежели в теплой дружеской компании).

Ну, а еще очень интересно сыграть в бесплатную онлайн лотерею. Хотя бы просто «на интерес» - ведь азарт тоже требует «утоления»…

Или просто «погулять» по ресурсу, почитать о самых разных казино мира, посмотреть интересные ролики…

Например, этот…

И получается, что казино, в общем-то, та же самая соцсеть по интересам. Для тех, кто не мыслит своей жизни без азарта и игры…

Метки: Казино как соцсеть |

Из глубокой древности и до наших дней |

Метки: тату |

Прототипы героев |

Это цитата сообщения -Хохохо- [Прочитать целиком + В свой цитатник или сообщество!]

Известно, что Винни-Пух был настоящей игрушкой Кристофера Робина, сына автора книжки о Винни-Пухе. Реальные прототипы есть и у многих киношных персонажей.

10 место: Прототипом Максимуса Децима Меридия из фильма «Гладиатор» был римский консул Маркус Нониус Макринус, близкий друг императора Марка Аврелия. За роль Максимуса Меридия Рассел Кроу получил «Оскара».

Метки: Прототипы героев |

Выигрывай бесплатные призы на PrizPrizPriz.ru! |

Проект Приз! Приз! Приз! - это лучшие бесплатные призы и подарки для Вас и Ваших друзей! Все что Вам нужно делать – это приглашать друзей, разгадывать викторины, набирать баллы и участвовать в розыгрыше призов! Это просто! Это увлекательно! Это интересно! Призы и подарки ждут Вас прямо сейчас!